小玲最近刚刚开始了自己的创业公司,经营的是一家互联网技术公司,虽然这几年行业发展较快,为了给自己带来更多的资金支持,小玲决定将公司的一部分利润通过分红的方式发放给股东,然而在处理这件事时,小玲遇到了一个问题,她不清楚不同股东类型在分红时需要缴纳多少税,于是昨天来我这边和我聊了一下。

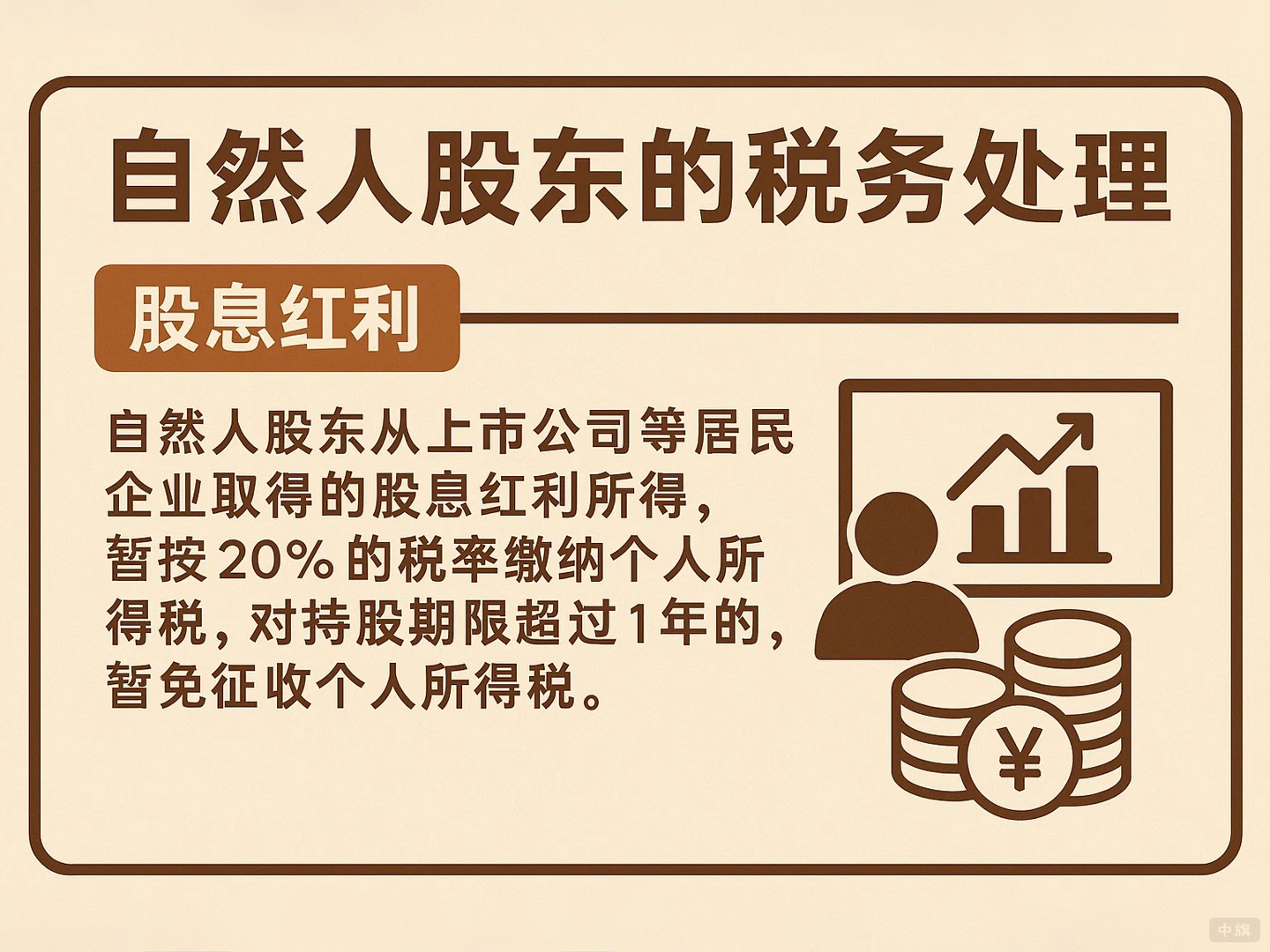

个人股东从公司取得的股息和红利收入需要缴纳个人所得税,根据相关税法规定,个人股东获得的股息、红利所得应按照20%的比例税率缴纳税款。

这条规定适用于中国境内的自然人股东,不同于企业股东,个人股东的税务处理更为直接。

可能也会存在例外,比如对于那些长期持有上市公司股票的股东,税务处理有所不同,如果个人持股超过1年,那么从上市公司获得的股息和红利所得将享受税收优惠,暂时免征个人所得税,若持股时间在1个月以内,则其股息红利所得需全额纳税,如果持股时间介于1个月至1年之间,那么股息红利所得按50%的比例计入应纳税额。

如果股东是法人,即其他公司,那么情况会稍微复杂一些,通常情况下,法人股东从另一家公司获得的股息和红利所得是免税的,这是因为企业已经为这些利润缴纳过了企业所得税,当这些利润分配给法人股东时,就不需要再次缴纳税款。

不过,免税待遇并非适用于所有情况,如果法人股东持有的是上市公司股票,并且持股时间不满12个月,那么股息红利所得就不能享受免税待遇。

这里的关键点是12个月的持有期要求,如果法人股东符合这一要求,那么就可以享受免税待遇,否则就需要缴纳企业所得税。

本文链接: https://www.zqsws.com/mfwz/2814.html 未经授权,禁止转载。

上一篇:创业板的涨幅限制是怎么回事?